Petróleo

Recauda solo 1,500 MDD colocación de bonos no logra objetivo

La operación de bonos anunciada por Petróleos Mexicanos (Pemex) para intercambiar deuda comercial por deuda financiera por parte de sus proveedores y contratistas quedó por debajo del objetivo, ya que esperaba cubrir pasivos por un monto de 2,000 millones de dólares, pero logró recaudar solo 1,500 millones.

De acuerdo con Bloomberg, Pemex recaudó menos dinero del esperado para refinanciar parte de su deuda pendiente con los proveedores.

La empresa productiva del Estado colocó 500 millones de dólares menos de los esperado en bonos con vencimiento en 2029.

Pemex, cuya deuda de 108 mil 100 millones de dólares es la más alta entre cualquier otra de las grandes petroleras, ha tenido problemas para pagar a sus proveedores en los últimos años en medio de una enorme carga fiscal; una producción petróleo reducida, y recursos agotados para cubrir su división de refinación no rentable. Al cierre del primer trimestre, Pemex debía a sus proveedores 72 mil 600 millones de pesos (3 mil 700 millones de dólares).

Gabriela Siller, directora de análisis económico de Banco Base, expuso que esto es evidencia de la incertidumbre que se tiene sobre Pemex.

FALTA LIQUIDEZ

“De por sí, ya era bastante malo cambiar la forma de pago previamente acordada por sus proveedores, señal de que le falta liquidez y que necesita un cambio en su modelo de negocio”, escribió en su cuenta de Twitter.

Añadió que de Pemex no se veía una emisión de bonos con tasa cupón tan alta desde enero del 2006. La anterior emisión fue en febrero de 2022, con un cupón de 6.7% y vencimiento a 10 años.

La anunciada el mes pasado es a 7 años, con un cupón de 8.75%.

“La tasa cupón de 8.75% del bono emitido para pagar a proveedores es altísima considerando que es en dólares. Hay empresas en México que pagan menor rendimiento en pesos”, señaló Siller.

La especialista también advirtió que esta operación de refinanciamiento para proveedores “patea las obligaciones hacia el futuro, lo que podría generar una mayor carga sobre las finanzas públicas”.

Hasta el cierre de la edición, Pemex no había emitido información sobre los resultados de la operación.

El presidente Andrés Manuel López Obrador dijo que el secretario de Hacienda y el director de Pemex presentarán un informe acerca de esta emisión de bonos para refinanciar facturas para acelerar el pago a proveedores y contratistas. Mientras tanto, su deuda vencida en 2050 caía 4 centavos esta semana para negociarse a 75.9 centavos por dólar.

La compañía recibió 5 mil 400 millones de dólares más en ingresos de lo que

había presupuestado en los primeros cinco meses del año por sus ventas de petróleo en el extranjero en medio del repunte de los precios mundiales. El Gobierno ha dicho que ya no cubrirá los pagos de amortización de Pemex, que absorbió el año pasado.

CIFRAS

Operación de Pemex busca intercambiar deuda comercial por deuda financiera.

– 1,500 mdd

Se logró recaudar.

– 2,000 mdd

Era lo esperado.

– 3, 700 mdd

Debía Pemex a sus proveedores.

Petróleo

Cambio en Exploración y Extracción de Pemex

Reacomodo administrativo en la Dirección de Exploración y Extracción

Un nuevo cambio en Exploración y Extracción de Pemex se materializó esta semana con el nombramiento de seis funcionarios como Suplentes por Ausencia en distintas gerencias técnicas. El ajuste, oficializado mediante el oficio PM-DEE-060-2026, firmado por Octavio Barrera Torres, busca mantener la continuidad operativa dentro de la Dirección de Exploración y Extracción (DEE) de Petróleos Mexicanos, una de las áreas más críticas para la producción nacional. La designación entró en vigor el 9 de febrero y abarca tanto operaciones en tierra como en plataformas marinas. Los suplentes ejercerán funciones temporales equivalentes a las de los titulares, sin generarse nuevos nombramientos formales ni modificaciones salariales, conforme al Estatuto Orgánico de la empresa pública Petróleos Mexicanos (PEMEX).

Funcionarios designados y áreas involucradas

Según el documento, los nuevos encargados temporales son: José Antonio Lozano Segura, en la Gerencia de Ingeniería de Intervenciones a Pozos de Extracción; Ismael Díaz Hernández, en la Gerencia de Intervenciones a Pozos de Exploración; Ulises Solís Torres, en la Gerencia de Perforación Terrestre Sur; Pedro Perlestain Mendoza, en la Gerencia de Operación y Mantenimiento de Equipos; Fidel Arango Sánchez, en la Gerencia de Perforación Marina, y Ricardo Aguilar Méndez, en la Gerencia de Ejecución y Seguimiento de Pozos de Desarrollo.

Estos movimientos reflejan un cambio en Exploración y Extracción de Pemex que afecta directamente tres subdirecciones: la de Perforación, Terminación y Mantenimiento de Pozos; la Técnica de Exploración y Extracción; y la de Diseño, Ingeniería y Ejecución de Proyectos. En conjunto, se trata de una reconfiguración transversal del aparato técnico-operativo de la empresa.

Salidas y posibles ajustes adicionales

De manera paralela, trascendió la salida de al menos cinco gerentes que encabezaban áreas clave de petróleo y perforación: Renato Gamiño Ramos, Héctor Osorio Herrera, Mario Noguez Lugo, Sergio Luna Blé y Antonio Enrique Zamarrón Galván. Hasta el momento, PEMEX no ha emitido un comunicado público sobre las causas de estas sustituciones ni los criterios aplicados para definir a los nuevos encargados.

Fuentes internas señalan que los cambios podrían formar parte de un proceso más amplio de evaluación técnica y administrativa, previsto para extenderse durante el primer trimestre del año. Aunque no se ha confirmado oficialmente, existe expectativa sobre ajustes adicionales conforme avance la implementación de nuevas directrices estratégicas.

Impacto operativo en la producción nacional

La DEE concentra las tareas sustantivas de producción nacional de hidrocarburos: perforación de nuevos pozos, mantenimiento de infraestructura y supervisión de la extracción en campos marinos y terrestres. Por ello, cualquier rotación dentro de sus mandos modifica de inmediato los flujos de trabajo y la coordinación entre áreas técnicas.

Los recientes movimientos, aun sin anunciar públicamente en detalle, marcan el inicio de un proceso de recomposición que pondrá a prueba la capacidad de adaptación interna de Petróleos Mexicanos ante los nuevos desafíos productivos y regulatorios del sector energético.

Mantente actualizado con las noticias más relevantes con Energía y Ecología.

Petróleo

Plan Estratégico 2025–2035 de Pemex apuesta por menor deuda, mayor refinación y transición energética

El Plan Estratégico 2025–2035 de Pemex fue presentado como una hoja de ruta para fortalecer la situación financiera y operativa de la empresa productiva del Estado, con énfasis en la reducción de deuda, el aumento de la capacidad de refinación, el impulso al gas natural y la diversificación hacia proyectos de transición energética.

La estrategia fue expuesta durante la conferencia matutina y contempla una política integral de capitalización y financiamiento que busca consolidar la estabilidad financiera de Petróleos Mexicanos y mejorar su perfil ante inversionistas y calificadoras.

El plan se inscribe en un contexto de reordenamiento financiero y operativo, con el objetivo de garantizar la viabilidad de la empresa en el mediano y largo plazo.

¿Qué objetivos financieros plantea el Plan Estratégico 2025–2035 de Pemex?

Uno de los ejes centrales del plan es la reducción del endeudamiento. De acuerdo con la información presentada, el saldo de la deuda financiera se redujo en 20 mil millones de dólares en comparación con 2018, ubicándose en su nivel más bajo en los últimos 11 años.

Este resultado fue posible mediante una estrategia de apoyo fiscal, refinanciamiento y disciplina en el uso del capital, orientada a sanear las finanzas de la empresa.

El plan también contempla mantener un control estricto del gasto y priorizar inversiones con mayor impacto productivo y rentabilidad.

¿Cómo influyó el pago a proveedores en la estabilidad operativa?

La normalización de los pagos a proveedores fue identificada como un factor clave para estabilizar las operaciones de Pemex y sus cadenas productivas asociadas.

Durante el periodo reciente, el programa de pago superó los 390 mil millones de pesos, en coordinación con Banobras y la Secretaría de Hacienda, lo que permitió regularizar contratos, reactivar servicios y reducir presiones financieras en la industria vinculada a la empresa.

Esta medida contribuyó a mejorar la percepción de Pemex entre proveedores, contratistas y actores financieros.

¿Qué impacto tuvo el plan en la calificación crediticia de Pemex?

El saneamiento de pasivos y la regularización de pagos derivaron en una mejora en la evaluación de las principales agencias calificadoras.

Como resultado, Pemex obtuvo la primera mejora en su calificación crediticia en más de una década, lo que representa un cambio relevante en su perfil de riesgo financiero.

Analistas del sector consideran que la continuidad del apoyo fiscal y una estrategia de inversión prudente serán determinantes para sostener esta tendencia positiva.

¿Cómo evolucionó la producción y refinación de hidrocarburos?

En el ámbito operativo, Pemex reportó la estabilización de la producción de hidrocarburos, logrando compensar la declinación natural de campos maduros.

La producción aumentó en más de 122 mil barriles diarios, mientras que el procesamiento de crudo alcanzó 1.5 millones de barriles diarios a nivel nacional.

Las refinerías de Tula y Dos Bocas destacaron por su capacidad operativa, con niveles de procesamiento de hasta 280 mil y 320 mil barriles diarios, respectivamente.

¿Qué avances se registraron en el mercado interno de combustibles?

El desempeño en refinación permitió fortalecer el abasto interno de combustibles.

Entre julio y septiembre de 2025, las ventas de gasolinas y turbosina crecieron cerca de 8%, lo que redujo la dependencia de importaciones y mejoró el balance comercial de combustibles.

El rendimiento de destilados superó el 60%, con una meta de alcanzar el 80%, mientras que el margen promedio de refinación se ubicó en 12 dólares por barril.

¿Qué papel juegan la petroquímica y los fertilizantes en el plan?

El Plan Estratégico 2025–2035 de Pemex incorpora a la petroquímica y los fertilizantes como áreas prioritarias para fortalecer la integración industrial.

La producción de fertilizantes fosfatados y nitrogenados registró incrementos de 21%, acompañados de la modernización de complejos como Cangrejera, Morelos, Pajaritos, Cosoleacaque e Independencia.

Estos avances buscan reducir la dependencia externa de insumos estratégicos para el sector agrícola.

¿Qué inversiones y proyectos estratégicos se contemplan hacia 2026?

Para 2026, el plan prevé una inversión productiva de 427 mil millones de pesos, 34% superior a la de 2025.

Los recursos se destinarán principalmente a exploración y producción, refinación, petroquímica y gas natural, con proyectos estratégicos como Trion, Zama y Mop.

En gas natural, se contempla el desarrollo del área de Burgos, con una meta de producción de hasta 5 mil millones de pies cúbicos diarios.

¿Cómo se integra la transición energética en el Plan 2025–2035?

La estrategia de largo plazo incluye las primeras incursiones formales de Pemex en la transición energética.

Entre los proyectos considerados se encuentran la eólica marina, la geotermia petrolera, el hidrógeno verde, los biocombustibles, la captura de carbono y esquemas de economía circular.

Estas iniciativas buscan diversificar las fuentes de ingresos y preparar a la empresa para un entorno energético en transformación.

Mantente actualizado con las noticias más relevantes del sector energético en Energía y Ecología MX.

Petróleo

Refinería Olmeca fue la más productiva en 2025

Refinería Olmeca fue la más productiva en 2025

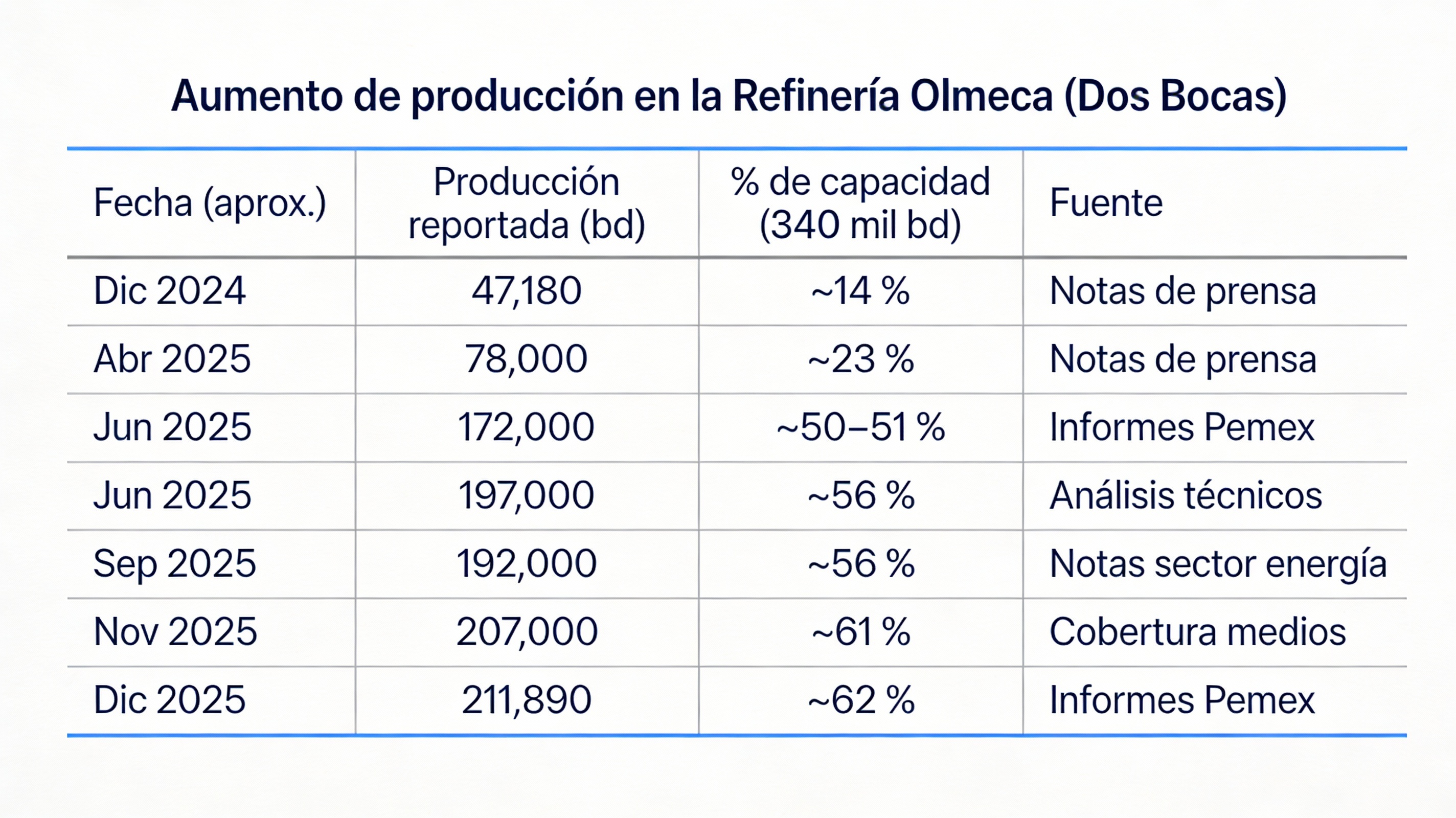

En diciembre de 2024, la Refinería Olmeca trabajaba casi en silencio: 47,180 barriles diarios de combustibles apenas la asomaban en las estadísticas nacionales. Un año después, el mismo complejo cerró 2025 con 211,890 barriles diarios, más de cuatro veces su nivel anterior, y se colocó en el centro del mapa energético mexicano. Refinería Olmeca fue la más productiva en 2025 dentro del nuevo bloque de infraestructura de Pemex y dejó de ser sólo un proyecto emblemático para convertirse en una planta que sostuvo cifras concretas.

Detrás de ese salto hay una instalación diseñada para procesar hasta 340,000 barriles diarios de crudo pesado tipo Maya, un tamaño poco común en la región. En diciembre de 2025, el procesamiento rondó los 263,000 barriles diarios, cerca de tres cuartas partes de su capacidad de diseño, lo que muestra cuánto espacio aún queda por aprovechar. Para Petróleos Mexicanos (Pemex), este desempeño reacomoda prioridades internas y abre una ventana para depender menos de combustibles importados si el ritmo se sostiene.

Del arranque discreto al salto de 2025

La curva operativa de Dos Bocas no fue inmediata. La producción formal de gasolinas y diésel arrancó en junio de 2024, dos años después de la inauguración protocolaria, con volúmenes todavía modestos. Durante 2025, la planta empezó a pisar el acelerador: en junio procesó 172,000 barriles diarios por primera vez, alrededor de la mitad de su capacidad, después de meses de ajustes y paros programados. Para septiembre de 2025, el complejo rompió su propio récord con 192,000 barriles diarios, equivalentes a 56.47% de su capacidad total, y confirmó que la tendencia ya apuntaba hacia arriba tras pequeñas caídas en julio y agosto.

El cierre de año terminó por fijar una foto distinta. En diciembre de 2025, Dos Bocas registró una producción promedio de 211,000–211,890 barriles diarios de combustibles, equivalente a cerca de 17.8% del total de petrolíferos elaborados dentro del Sistema Nacional de Refinación, que alcanzó 1.18 millones de barriles diarios sin incluir la Refinería Deer Park en Texas. Ese registro llegó acompañado de un aumento mensual de 27.36% respecto a noviembre, cuando se habían reportado poco más de 207,000 barriles diarios, un salto que habla de una planta que todavía gana estabilidad.

Un nuevo peso en el Sistema Nacional de Refinación

El efecto de Dos Bocas se siente en todo el Sistema Nacional de Refinación, donde históricamente han mandado refinerías con décadas de operación y equipos gastados. Entre diciembre de 2024 y diciembre de 2025, la producción total del sistema pasó de 885,930 a 1,186,810 barriles diarios de combustibles, un crecimiento de 33.9% en un solo año, impulsado en buena medida por la Refinería Olmeca. Para finales de 2025, la planta ya se ubicaba como la tercera del país por volumen de elaboración de petrolíferos, sólo por debajo de Salina Cruz, lo que modificó el orden interno de la empresa estatal.

En paralelo, datos sectoriales señalan que, con la entrada en operación de Dos Bocas, Pemex logró incrementar en más de 100% la producción de gasolinas frente a años previos, reforzando la apuesta oficial por elevar la autosuficiencia en combustibles. La refinería se suma así a la capacidad que aporta Deer Park, pero con una diferencia clave: la producción de Dos Bocas se concentra en el territorio nacional y sostiene directamente el abasto interno. En este contexto, la frase Refinería Olmeca fue la más productiva en 2025 sintetiza un giro en el tablero que combina cifras, inversión y presión por mantener el ritmo.

Desafíos que no se disipan

El proyecto, sin embargo, no camina libre de sombras. Especialistas consultados en distintos medios recuerdan que la planta aún no opera a plena capacidad y que el costo final de la obra rebasó las estimaciones iniciales, lo que deja abierta la discusión sobre su rentabilidad de largo plazo. También subrayan que refinerías de esta escala suelen tardar varios años en alcanzar su punto óptimo, por lo que los buenos resultados de 2025 todavía deberán confirmarse con una operación sostenida, menos sobresaltos y una gestión fina de paros, mantenimiento y suministro de crudo.

Por ahora, los números muestran a una instalación que dejó atrás la etapa simbólica y ya carga sobre sus espaldas una parte visible del sistema energético mexicano. Refinería Olmeca fue la más productiva en 2025 dentro de los nuevos activos de la empresa y puso sobre la mesa una pregunta de fondo: cuánto tiempo podrá sostener ese ritmo y hasta dónde podrá empujar al resto del sistema.

Mantente actualizado con las noticias más relevantes con Energía y Ecología.

-

Petróleo6 meses

Petróleo6 mesesGanancias de Cantarell ¿Dónde quedaron? La historia de un yacimiento sobreexplotado

-

Ecología3 meses

Ecología3 mesesMéxico presenta nuevas metas climáticas en la COP30

-

Ecología7 meses

Ecología7 mesesConstruirán planta de gas en Los Cabos: megaproyecto polémico

-

Energía5 meses

Energía5 mesesRetos de PEMEX: Petroquímica y Reservas

-

Petróleo7 meses

Petróleo7 mesesPemex anuncia despidos masivos y eliminación de plazas

-

Energía7 meses

Energía7 mesesIngresos de la CFE en 2025 alcanzan cifra récord en el primer semestre

-

Energía5 meses

Energía5 mesesIMCO: Plan México necesita mucha energía

-

Energía6 meses

Energía6 meses¿Qué es COX Energy? Descubre su expansión