Petróleo

Privados tendrán que pagar, venderá Pemex tickets para almacenamiento

Con la nueva política de la Sener, se abre un mercado que dará a la empresa ingresos adicionales hasta de 12,000 millones de pesos

Con la Política Pública de Almacenamiento Mínimo de Petrolíferos que obliga a comercializadores y distribuidores a contar con inventarios mínimos de cinco días para gasolinas y diésel y tres días para turbosina, Petróleos Mexicanos (Pemex) ofreció la venta de tickets a cualquier interesado que cumpla con los requisitos.

El 1 de julio de 2020, entró en vigor está política mediante la cual, se crea un nuevo mercado a través del esquema de tickets, donde se prevé la posibilidad de que comercializadores y distribuidores adquieran derechos financieros sobre inventarios de otros participantes para cumplir con su obligación.

La política publicada por la Secretaría de Energía, indica que se tiene la obligación de vender el inventario al poseedor del ticket en caso de emergencia para que liberen producto al mercado.

Se dio a conocer que con el nuevo sistema de tickets que Petróleos Mexicanos (Pemex) venderá a los actores de toda la cadena de valor de gasolina y diésel para permitirles comprobar la capacidad de almacenamiento mínimo de la nueva Política de Almacenamiento Mínimo, la estatal obtendrá recursos adicionales de más de 12,000 millones de pesos anuales y la Tesorería recaudará 1,922 millones de pesos por concepto de IVA, según el análisis de la contraprestación por este servicio dado a conocer por la petrolera.

La tarifa unitaria del ticket de gasolina y diésel vigente a partir del 1 de julio de 2020 será de 0.035 pesos por litro, la cual se multiplicará por el volumen del periodo amparado en el contrato de compra venta de tickets por el número de días de almacenamiento del mes correspondiente, según la fórmula dada a conocer por Pemex. Ésta no incluye el IVA.

Con una demanda diaria de 780,000 barriles de gasolina y de 400,000 barriles diarios de diésel, para un total de 1.180 millones de barriles por día de estos combustibles, la obligación mínima de cinco días será equivalente a 5.9 millones de barriles, que significan 938.1 millones de litros de estos combustibles. Si la tarifa unitaria de los tickets para apartar almacenamiento es de 0.035 pesos, la contraprestación anual calculada para Pemex es de 12,017 millones de pesos de los cuales, 7,943 millones corresponderán a gasolinas y 4,073 millones a diésel.

Además, la Secretaría de Hacienda recibirá por concepto de IVA un monto de alrededor de 1,922 millones de pesos de los cuales, 1,270 millones corresponderán a gasolinas y 651,772 a diésel.

Conforme a la Política en el periodo 2020-2025 el mínimo de almacenamiento será de cinco días para el caso de gasolina y diésel, de tres para turbosina, además de 1.5 días para turbosina almacenados en los aeropuertos o aeródromos y de 1.5 días adicionales como promedio mensual, ubicados en cualquier otra terminal de almacenamiento en territorio nacional.

Esto proporcionara un flujo de efectivo adicional a la empresa productiva del estado no contemplado en el plan de negocios y una recaudación de impuestos por medio del IVA para la nación, explicó el analista energético Ramsés Pech.

“Este nuevo mercado creado ayuda a la empresa productiva del estado a tener dinero no contemplado, el cual le podrá ayudar en un periodo no mayor a cinco años poder ser competitivo, siempre y cuando la Comisión Reguladora de Energía no limite la autorización de nuevos centros de almacenamiento”, explicó.

Impacto en precios finales

Por otra parte, analistas y empresarios del sector gasolinero han analizado la posibilidad de que a falta de otros competidores en el nuevo mercado de tickets –ya que las empresas que construyen proyectos privados lo hacen bajo esquemas como la temporada abierta o contratos de largo plazo para apalancar la inversión de sus futuros usuarios– Pemex pueda incrementar estas tarifas cada mes sin parámetros de precios, basándose sólo en sus necesidades, costo que puede repercutir en el precio final al consumidor, que para el primer mes debería implicar un aumento de 3 centavos por litro.

A diferencia de las poco exitosas temporadas abiertas para arrendar capacidad de transporte y almacenamiento de Pemex de la administración pasada (en que sólo se adjudicaron los sistemas fronterizos y del Pacífico norte a la misma empresa), en este nuevo ordenamiento se obliga así a los titulares de permisos de comercialización, así como titulares de permisos de distribución, de gasolina, diésel o turbosina a incrementar en un porcentaje el precio de los combustibles al colocar una tarifa por barril de acuerdo al mínimo requerido de almacenamiento.

Petróleo

Robo a plataformas de Pemex en 2025: aumentan incursiones, pérdidas y riesgos operativos en el Golfo de México

El robo a plataformas de Pemex en 2025 dejó de ser un hecho aislado para consolidarse como una tendencia con impacto operativo y financiero. Los registros oficiales y recuentos periodísticos muestran un incremento significativo en las incursiones ilegales a instalaciones marinas, principalmente en la Sonda de Campeche, una de las zonas estratégicas para la producción petrolera del país.

Durante 2025, Petróleos Mexicanos reportó 135 ingresos de personas ajenas a sus plataformas marinas, casi el triple de los 49 eventos contabilizados en 2024. Este aumento marca un punto de inflexión en la frecuencia de ataques y refuerza la preocupación por la seguridad y continuidad operativa en el sector offshore.

¿Cómo evolucionó el robo a plataformas de Pemex en 2025?

El robo a plataformas de Pemex en 2025 se explica, en parte, por una tendencia sostenida que se arrastra desde años anteriores. Entre 2020 y 2025 se documentaron 266 incursiones ilegales en instalaciones marinas, lo que confirma que no se trata de episodios esporádicos, sino de un patrón que se intensifica con el tiempo.

La evolución anual muestra contrastes relevantes. Mientras que en 2022 se registró el mayor impacto económico por robos, con pérdidas superiores a los 108 millones de pesos, en 2023 y 2024 los montos descendieron de forma significativa. Sin embargo, 2025 rompió esa dinámica al combinar un repunte en la frecuencia de ataques con un aumento sustancial en las pérdidas.

¿Qué ocurrió al inicio de 2026 y por qué refuerza la preocupación?

El inicio de 2026 presentó señales de continuidad del problema. El 8 de febrero se reportó un asalto a las plataformas Abkatún Alfa y Abkatún Delta, donde se sustrajo equipo especializado, incluidos Equipos de Respiración Autónoma. Días después, se confirmó otro incidente en la plataforma Zaap-D, dentro del activo Ku-Maloob-Zaap.

Estos eventos ocurrieron pese a la presencia de vigilancia naval en la zona, lo que refuerza la percepción de que las medidas actuales no han logrado contener el fenómeno de manera efectiva.

¿Cuánto ha costado el robo de equipos en plataformas marinas?

En términos contables, las pérdidas directas por robo de equipos y materiales en plataformas marinas de Pemex suman 261 millones de pesos en los últimos seis años. Esta cifra incluye la sustracción de radios, herramientas, piezas industriales y equipos de seguridad críticos para la operación.

En 2025, las pérdidas ascendieron a 75.1 millones de pesos, una cifra relevante si se considera que en los dos años previos los montos habían sido considerablemente menores. Este repunte coincide con el aumento en el número de incursiones registradas.

¿Qué tipo de equipos son los más robados?

Entre los objetos sustraídos, los Equipos de Respiración Autónoma destacan por su recurrencia. Estos dispositivos son esenciales para la atención de emergencias como incendios, fugas de gas o rescates, por lo que su ausencia obliga a restringir actividades o a reconfigurar protocolos de seguridad industrial.

El robo de este tipo de equipo no solo representa una pérdida material, sino que incrementa el nivel de riesgo operativo y puede derivar en paros parciales o totales de actividades offshore.

¿Cuáles son los costos indirectos que no aparecen en los reportes?

Más allá del robo directo, el impacto más relevante del robo a plataformas de Pemex en 2025 se encuentra en los costos indirectos. Cada incursión activa protocolos de seguridad que implican interrupciones operativas, reprogramación de tareas y revisiones adicionales que pueden extenderse por días.

También se incrementa el gasto en vigilancia, patrullaje, monitoreo y despliegues reactivos. Este gasto defensivo compite directamente con recursos destinados a inversión productiva, mantenimiento y pago a proveedores.

¿Por qué la frecuencia de ataques es más grave que el monto robado?

Aunque 261 millones de pesos en seis años no representan una amenaza financiera inmediata para una empresa del tamaño de Pemex, la frecuencia de los ataques sí genera efectos estructurales. Cuando las incursiones se normalizan, impactan la disponibilidad de activos, la confiabilidad logística y la seguridad del personal.

Además, la recurrencia de estos eventos añade presión reputacional y eleva la percepción de riesgo en proyectos costa afuera, lo que puede traducirse en seguros más caros, mayores exigencias contractuales y condiciones menos favorables de financiamiento.

¿Qué implicaciones tiene este fenómeno para la operación de Pemex?

El aumento de incursiones ilegales se traduce en menor eficiencia operativa en áreas clave del Golfo de México. En un contexto de restricciones financieras, cada interrupción y cada peso destinado a contención de riesgos reduce la capacidad de inversión y limita la competitividad de la empresa productiva del Estado.

La persistencia del problema posiciona a la piratería marítima como un factor que erosiona el desempeño operativo, sin generar ningún beneficio productivo adicional.

Mantente actualizado con las noticias más relevantes del sector energético en Energía y Ecología MX.

Petróleo

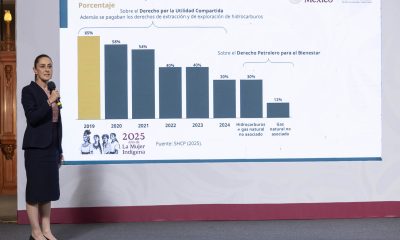

La apuesta sexenal en Trion y Zama para sostener la producción petrolera

Petróleos Mexicanos (PEMEX) concentra recursos, tiempo y capital político en dos proyectos que pueden levantar o hundir la curva de producción en la próxima década.

La apuesta sexenal en Trion y Zama

La apuesta sexenal en Trion y Zama no surge de la nada; responde a la caída persistente de campos maduros y a la urgencia de mantener una plataforma cercana a 1.8 millones de barriles diarios de hidrocarburos líquidos. Para 2026, el plan de inversión de la petrolera y sus socios ronda los 424–425 mil millones de pesos, con más de 80% dirigido a exploración y producción, una concentración que deja claro dónde se va a jugar el sexenio.

En ese paquete, Trion recibe alrededor de 33 mil millones de pesos y Zama unos 29 mil millones, mientras Maloob suma 17 mil millones como sostén del complejo Cantarell. El gobierno no reparte el dinero: lo carga sobre unos cuantos campos que, si no cumplen las metas, dejarán un hueco difícil de tapar en ingresos, empleo y suministro de combustibles.

Trion: frontera geológica y política

El campo Trion se ubica en aguas ultraprofundas del Golfo de México, dentro del Cinturón Plegado Perdido, una provincia geológica que empuja a México a operar a más de 2,500 metros de tirante de agua y a perforar debajo de estructuras salinas complejas. Para la empresa, Trion no solo abre una frontera física, también marca la forma en que busca trabajar con socios privados sin soltar la batuta sobre los recursos.

Woodside Energy opera Trion con 60% de participación, mientras Pemex mantiene 40% y una expectativa de inversión total cercana a los 10 mil millones de dólares. El calendario interno apunta a primera producción en 2028 y a un pico de entre 109 y 120 mil barriles diarios hacia 2030, con alrededor de dos tercios de los recursos recuperables extraídos en los primeros diez años. Si las proyecciones se cumplen, Trion dejará una huella visible en las finanzas públicas; si tropieza, exhibirá las costuras técnicas y financieras de la petrolera.

Zama: laboratorio de la alianza público‑privada

Zama nació como hallazgo de una empresa privada y terminó como campo integrado bajo operación de Pemex junto con Talos Energy, Wintershall Dea y Harbour Energy. El plan de desarrollo ingresado a los reguladores contempla dos plataformas fijas, 46 pozos y un sistema de transporte de crudo y gas hacia nuevas instalaciones en la Terminal Marítima de Dos Bocas, Tabasco.

Las estimaciones sitúan el pico de Zama en 180 mil barriles diarios de aceite ligero y más de 70 millones de pies cúbicos de gas hacia 2029, suficientes para aportar alrededor de 10% de la producción nacional actual. Buena parte de ese volumen está pensado para alimentar la refinería de Dos Bocas, lo que amarra el éxito del campo a la operación estable de la planta y al plan oficial de reducir importaciones de combustibles. Si el calendario se recorre o los costos se disparan, el golpe se sentirá en la caja de la empresa y en la disponibilidad de combustibles para el mercado interno.

Más allá del sexenio

En los documentos de planeación, Trion y Zama figuran entre los 12 proyectos estratégicos para el periodo 2025‑2030, con la meta de mantener la producción de petróleo y llevar el gas natural a alrededor de 4 mil 500 millones de pies cúbicos diarios. Junto con Ixachi, Bakté y Burgos, buscan sostener la seguridad energética mientras se modernizan refinerías y se discuten, todavía sin mucha prisa, opciones de transición energética.

Detrás de las cifras queda una pregunta incómoda: qué pasará con las finanzas públicas, el empleo y la política energética si Trion y Zama no alcanzan los niveles prometidos.

Mantente actualizado con las noticias más relevantes con Energía y Ecología.

Petróleo

Pemex en la Bolsa Mexicana de Valores emitirá 31,500 millones en bonos dentro de colocación por 75,500 millones

Pemex en la Bolsa Mexicana de Valores realizará una colocación de bonos por 31,500 millones de pesos durante el primer trimestre del año. Esta emisión forma parte de un programa total estimado en 75,500 millones de pesos en deuda corporativa en el mercado local.

La empresa productiva del Estado regresó al mercado bursátil mexicano en 2019. Ahora colocará tres instrumentos: Pemex 26, Pemex 26-2 y Pemex 26U.

Los recursos obtenidos ingresarán a la tesorería de la petrolera. El objetivo es cubrir pasivos financieros con vencimiento en el presente año.

¿Cómo será la nueva emisión de Pemex en la Bolsa Mexicana de Valores?

La colocación contempla tres tipos de certificados bursátiles. El bono Pemex 26 tendrá un plazo de 5.2 años y pagará una tasa cupón variable de forma mensual. El principal se liquidará al vencimiento.

El instrumento Pemex 26-2 también estará denominado en pesos. Tendrá una duración de 8.5 años, pagará un premio semestral y devolverá el principal al final del periodo.

Por su parte, el Pemex 26U estará denominado en Unidades de Inversión (Udis). Su plazo será de 10.5 años y pagará una tasa fija real semestral. El capital se cubrirá al vencimiento del bono.

La calificadora S&P Nacional Rating asignó a estas emisiones la nota “mxAAA” en escala nacional. Esta evaluación corresponde a certificados bursátiles quirografarios.

¿Para qué se utilizarán los recursos captados?

La totalidad de los recursos será destinada al pago de pasivos financieros que vencen este año. La empresa busca refinanciar obligaciones y administrar su perfil de deuda.

Antes de esta nueva emisión, Pemex había solicitado 47,557 millones de pesos en el mercado local. Con la nueva colocación, ampliará su presencia en el mercado de deuda corporativa.

¿Cómo se comporta el mercado de deuda en México?

En enero no se registraron colocaciones de papel de largo plazo en la Bolsa Mexicana de Valores. La misma situación se presentó en el mismo mes del año anterior.

Especialistas del sector financiero prevén mayor dinamismo en el primer trimestre. Se estima que las colocaciones alcancen hasta 75,500 millones de pesos, lo que implicaría un aumento de 129% respecto al año previo.

Al cierre de enero de 2026, el monto en circulación del mercado de deuda corporativa de mediano y largo plazo ascendía a 1 billón 351,995 millones de pesos.

¿Qué emisores concentran la mayor deuda en circulación?

El 38.7% de las emisiones de largo plazo está concentrado en 10 emisores. La Comisión Federal de Electricidad concentra el 10.25% del monto total en circulación, con 138,189 millones de pesos en bonos.

Los Fideicomisos en Relación con la Agricultura acumulan 56,501 millones de pesos. Grupo Bimbo mantiene una deuda local de 48,000 millones de pesos.

El Fovissste reporta 45,232 millones de pesos. Grupo Aeroportuario del Pacífico suma 44,404 millones de pesos, mientras que América Móvil mantiene 37,217 millones de pesos.

El Fonadin registra 36,337 millones de pesos en circulación. Fibra Uno tiene 36,276 millones y el fondo de infraestructura CIENCB, administrado por Banobras, acumula 33,492 millones de pesos.

¿Qué tasas prefieren los inversionistas en 2026?

En el mercado local, los inversionistas han mostrado preferencia por instrumentos a tasa variable. Estas representaron 54.4% del monto emitido el año anterior.

Las emisiones a tasa fija concentraron 37.7%, mientras que las de tasa fija real representaron 8%. Analistas estiman que esta tendencia podría mantenerse durante 2026 ante la expectativa de una tasa terminal cercana al 6.5% en el primer semestre.

¿Qué sectores concentran la deuda de largo plazo?

Seis sectores concentran el 61.9% de la deuda de largo plazo en el mercado local. Entre ellos destacan infraestructura, empresas del Estado, agencias federales, alimentos, telecomunicaciones y bebidas.

Las emisiones vinculadas a infraestructura representan el 18.4% del mercado. El restante 38.1% se distribuye entre 18 sectores distintos.

La nueva colocación de Pemex en la Bolsa Mexicana de Valores se inserta en este contexto de concentración sectorial y preferencia por tasas variables. La empresa busca fortalecer su liquidez y cumplir compromisos financieros en el corto plazo.

-

Petróleo6 meses

Petróleo6 mesesGanancias de Cantarell ¿Dónde quedaron? La historia de un yacimiento sobreexplotado

-

Ecología3 meses

Ecología3 mesesMéxico presenta nuevas metas climáticas en la COP30

-

Energía6 meses

Energía6 mesesRetos de PEMEX: Petroquímica y Reservas

-

Energía5 meses

Energía5 mesesIMCO: Plan México necesita mucha energía

-

Petróleo7 meses

Petróleo7 mesesProducción de petróleo en septiembre de 2025 aumentará tras decisión de la OPEP+

-

Petróleo7 meses

Petróleo7 mesesPlan Estratégico de Pemex 2025-2035 en la Mañanera del Pueblo: “una visión a futuro”

-

Gas Natural7 meses

Gas Natural7 mesesGasoductos de PEMEX que alimentarán al Sur

-

Gas Natural6 meses

Gas Natural6 mesesASEA publica NOM sobre gas natural