Gas Natural

Transición energética crea fiebre del gas

Energía y Ecología informa: Transición energética crea fiebre del gas en México, impulsada por el uso creciente de gas natural en generación eléctrica e industria, lo que genera oportunidades y riesgos estratégicos para el país.

El auge del gas natural en la matriz energética

El gas natural, compuesto en su mayoría por metano, ha experimentado un crecimiento del 67% en su consumo nacional entre 2000 y 2023. Este avance supera al del carbón y al petróleo, y responde principalmente al uso masivo en centrales eléctricas de ciclo combinado, que hoy generan el 59% de la electricidad del país.

Aunque el metano contribuye más al calentamiento global que el CO₂, se le ha promocionado como un energético “limpio”. Estimaciones científicas atribuyen a este gas entre el 20% y el 30% del incremento de temperatura global desde 1750.

Dependencia de importaciones y vulnerabilidad estratégica

El crecimiento del consumo ha consolidado una fuerte dependencia hacia Estados Unidos, de donde proviene casi la totalidad del gas natural que se usa en México. Desde 2015, el 30% de las exportaciones estadounidenses de gas se destinan a nuestro país, configurando un vínculo que limita la autonomía energética.

Esta situación se ha visto agravada por la caída en la producción nacional de hidrocarburos y la ineficiente gestión de PEMEX, que desde 2004 inyecta gas metano para extracción de crudo, reduciendo la disponibilidad interna.

Transición energética crea fiebre del gas y el papel del nearshoring

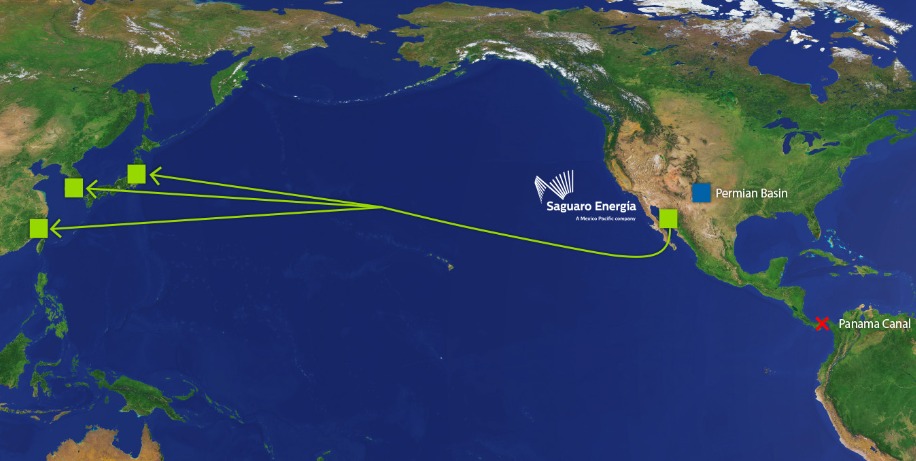

La lógica del nearshoring ha convertido a México en plataforma estratégica para proyectos energéticos que buscan aprovechar excedentes de gas estadounidense. Un ejemplo es el Proyecto Saguaro, desarrollado por Mexico Pacific en Puerto Libertad, Sonora, que planea producir hasta 28.2 millones de toneladas métricas anuales de gas natural licuado para exportación a Asia y Europa.

Alimentada por el gasoducto “Sierra Madre”, esta terminal forma parte de un plan de nueve nuevas instalaciones privadas de licuefacción. Sin embargo, tras ocho años de planeación, el megaproyecto sigue sin financiamiento asegurado y enfrenta cinco demandas por temas ambientales y de derechos de propiedad.

Obstáculos ambientales y financieros

Transición energética crea fiebre del gas… y peligros

Organizaciones pesqueras, ecoturísticas y ambientalistas han alertado sobre el impacto de Saguaro en el Golfo de California, patrimonio de la UNESCO conocido como “acuario del mundo” por su biodiversidad marina. Además, socios internacionales como Zhejiang Energy y Guangzhou Development Group han expresado dudas sobre su permanencia en el proyecto.

Incertidumbre para la fiebre del gas

La coyuntura internacional, marcada por la guerra en Ucrania, generó expectativas de expansión del mercado del gas licuado. No obstante, la combinación de tensiones comerciales, errores regulatorios y presiones sociales mantiene en suspenso su consolidación en México.

Información de Revista Guinda.

Gas Natural

Pemex entrega Macavil a Carlos Slim para impulsar producción de gas

Pemex entrega Macavil a Carlos Slim, un buen acuerdo para ambas partes

Pemex entrega Macavil a Carlos Slim a través de un contrato mixto que reparte tareas y riesgos: la petrolera mantiene al menos 40% del proyecto, mientras el socio privado carga buena parte de la inversión y la operación en campo. El yacimiento se ubica en el sur del país, forma parte de un paquete de 11 contratos que buscan apuntalar la producción terrestre y se suma a cinco acuerdos similares que cerraron en diciembre de 2025. Detrás del anuncio aparece una empresa controlada o vinculada al empresario, pero no el nombre legal de la filial ni el monto de recursos que se van a meter bajo ese acuerdo.

Un contrato mixto atado a gas, condensado y tiempos largos

El movimiento de Petróleos Mexicanos (Pemex) llega después de meses de presión por vencimientos de deuda, rezagos en mantenimiento y resultados flojos en campos maduros que ya no dan lo que prometían. En ese escenario, cada proyecto nuevo se vuelve una pieza de respiración: el contrato busca sacar gas y condensados de un área que todavía tiene años de vida útil, con metas de producción que miran hacia 2045 y periodos de inversión que no se recuperan de la noche a la mañana. El diseño del esquema deja al Estado con mayoría operativa y al socio privado con un tramo de riesgo que pocas compañías están dispuestas a cargar.

El campo Macavil aparece en los planes internos como una ficha más de una estrategia que mezcla urgencia fiscal con un intento de mantener la bandera de la “soberanía energética”. El gobierno presume que, con estos acuerdos, reduce compras de combustibles y gas en el extranjero y conserva la llave principal de las decisiones, aunque la delgada línea entre asociación y dependencia de capital privado se hace más visible con cada firma.

Macavil, reservas sobre la mesa y metas ancladas al mediano plazo

Los documentos técnicos perfilan un yacimiento con reservas probadas de millones de barriles de condensado y decenas de miles de millones de pies cúbicos de gas natural, además de recursos posibles que podrían elevar esas cifras si los pozos responden como espera la ingeniería. La proyección empuja hacia una producción acumulada de decenas de millones de barriles y cientos de miles de millones de pies cúbicos de gas hacia mitad de siglo, con un pico de crudo alrededor de 2028. No se trata de un megacampo, pero sí de una pieza que puede sumar cuando la producción total se pelea cada barril.

El diseño del contrato también concentra en la petrolera la comercialización de lo que salga del subsuelo. Ese punto mantiene a Pemex en el centro de la cadena de valor, pero también reproduce un modelo donde los socios dependen de sus tiempos de pago y de sus propias tensiones de liquidez. En una empresa que arrastra adeudos con contratistas y márgenes apretados, esa condición no es un detalle menor.

La ruta de Carlos Slim del Ixachi a Macavil

Para Carlos Slim, este acuerdo no llega en solitario. El empresario ya metió mano en proyectos como Ixachi, donde compañías de su grupo firmaron contratos para perforación y desarrollo de uno de los campos terrestres más sonados de los últimos años. También extendió su alcance hacia proyectos costa afuera como Zama, en una apuesta amplia por el negocio petrolero mexicano, en un momento en que varios jugadores internacionales han recortado su exposición.

La presencia recurrente del grupo del magnate en licitaciones, contratos de servicios y ahora en este esquema mixto dibuja un mapa donde un puñado de corporaciones nacionales se queda con una porción creciente del trabajo alrededor de la empresa productiva del Estado. No es solo una historia de inversión: también es un reacomodo de poder económico alrededor del negocio de los hidrocarburos.

Transparencia corta y preguntas abiertas

El nuevo modelo nació con la promesa de repartir riesgos y acelerar proyectos, pero la información pública todavía se queda corta: se conocen la figura, la zona geográfica, las metas de producción y el nombre del beneficiario político y económico, pero no los términos finos del reparto de utilidades, ni las cláusulas de salida, ni los incentivos específicos. Esa niebla alimenta dudas sobre cuánto gana el Estado, cuánto se embolsa el socio y quién asume los costos cuando los pronósticos no se cumplen.

En medio de finanzas frágiles para Pemex y una mayor concentración de contratos en manos de unos cuantos grupos, Macavil no solo habla de un campo: habla de la manera en que la empresa intenta salir a flote y de quién se sube a ese salvavidas.

Mantente actualizado con las noticias más relevantes con Energía y Ecología.

Gas Natural

CENAGAS detalla una millonaria inversión en gasoductos

CENAGAS detalla una millonaria inversión hasta 2030

El Centro Nacional de Control del Gas Natural (CENAGAS) salió al frente tras la publicación del diario Reforma, que afirmó que el mantenimiento del Sistema Nacional de Gasoductos (SNG) cayó en 2024 y 2025 y que apenas se habían ejercido unos cuantos millones de pesos. En su versión, el operador del transporte de gas natural expone un programa de inversión que rebasa los 32 mil millones de pesos entre 2025 y 2030, anclado en contratos multianuales y obras que ya caminan.

El plan cubre mantenimiento, modernización, rehabilitación y expansión de ductos y estaciones de compresión, con impacto directo en el suministro a la industria eléctrica, fábricas, refinerías y empresas de distribución. CENAGAS detalla una millonaria inversión que, según su propio relato, apunta a reforzar la columna vertebral del gas en México, más allá de una sola partida anual etiquetada en el presupuesto.

Contratos OMA y el mapa regional del SNG

El organismo sostiene que la base de su estrategia son los contratos de Operación, Mantenimiento y Administración (OMA) que funcionan por región y por varios años. A través de estos instrumentos se programan trabajos continuos sobre ductos existentes, se atienden puntos frágiles y se intenta bajar el riesgo de fallas en el Sistema Nacional de Gasoductos (SNG).

En números, CENAGAS habla de más de 8,350 millones de pesos comprometidos en OMA entre 2024 y parte de 2026. El dinero se reparte entre zonas como Sonora, Chihuahua, Coahuila, Veracruz Sur, Veracruz Centro Sur, Nuevo León, Tlaxcala, Guanajuato, Estado de México, Tamaulipas Sur y Tabasco. En Tamaulipas, estado clave para el flujo de gas desde la frontera norte hacia el centro del país, la bolsa pretende sostener una red que ya carga con años de operación y presión creciente por la demanda.

Proyectos emblemáticos: Reynosa e Istmo

Más allá del mantenimiento, CENAGAS enumera obras concretas que consumen recursos de largo plazo. Una de ellas es el nuevo gasoducto de Reynosa, que sustituye un tramo de más de 58 kilómetros y mueve una inversión multianual de 164 millones de dólares. El objetivo oficial: cambiar infraestructura envejecida por una línea con mejores condiciones de seguridad y capacidad de transporte.

Otro frente está en el corredor interoceánico del Istmo de Tehuantepec. Ahí, el organismo presume más de 960 millones de pesos en tres años para estaciones de compresión y ductos asociada, en una zona donde el gobierno quiere instalar parques industriales y mover más carga. Estas obras se presentan como piezas de un rompecabezas mayor que busca combinar proyectos nuevos con la reparación de lo que ya existe.

Reforma, las cifras y la versión oficial

La chispa del conflicto llegó con la nota de Reforma que reportó un presupuesto de 159 millones de pesos para mantenimiento del SNG en 2025, de los cuales sólo se habrían ejercido 33 millones, además de un supuesto vacío de recursos en 2024. CENAGAS califica esa lectura como incompleta y torpe, y asegura que deja fuera el peso de los contratos multianuales y de los proyectos de inversión que corren en paralelo.

En su respuesta, el organismo se aferra a los montos globales, a la dispersión regional del gasto y al calendario 2025‑2030 para defender su gestión. El choque no sólo se juega en hojas de cálculo: también define cómo se percibe al operador del gas en un país que depende cada vez más de este combustible.

Mantente actualizado con las noticias más relevantes con Energía y Ecología.

Gas Natural

IMCO no cree que PEMEX alcance metas de gas natural

IMCO no cree que PEMEX alcance metas de gas natural

IMCO no cree que PEMEX alcance metas de gas natural y coloca un reflector incómodo sobre la petrolera estatal y sobre el diseño de la política energética mexicana. El Instituto Mexicano para la Competitividad revisó los números más recientes de Petróleos Mexicanos (PEMEX) y la Estrategia Nacional del Sector de Hidrocarburos y Gas Natural 2024‑2030, y encontró una brecha amplia entre lo que se promete en papel y lo que ocurre en los pozos y plantas. IMCO no cree que PEMEX alcance metas de gas natural porque ve una empresa que produce menos, quema más gas y carga con una deuda que presiona cada decisión de inversión.

Producción en el piso y metas en la cima

En su reporte “Pemex en la mira” al primer trimestre de 2025, el Instituto Mexicano para la Competitividad (IMCO) registra que la producción de gas natural de Pemex llegó a su nivel más bajo para un periodo enero‑marzo en 15 años. Mientras el discurso oficial habla de recuperación, los campos envejecen, nuevos proyectos avanzan lento y una parte del gas que sale del subsuelo termina en la antorcha. Esa caída pega directo en los objetivos del Plan de Trabajo 2025‑2030 de la empresa, que promete más gas disponible para industria, hogares y para la Comisión Federal de Electricidad (CFE), que depende de este combustible para la mayor parte de su generación eléctrica.

Quema de gas y una promesa que no se cumple

El diagnóstico del IMCO se endurece cuando mira lo que pasa con el gas que sí se extrae. En los primeros meses de 2025, Pemex desperdició alrededor de una doceava parte de su producción de gas natural al quemarla o ventearla, justo lo contrario de lo que ordena la Estrategia de hidrocarburos, que plantea reducir metano y eliminar estas prácticas. No es la primera vez que se promete ese giro: desde al menos 2016 la empresa se compromete a cerrar la llave de la quema rutinaria, pero el uso de las antorchas sigue siendo el síntoma de infraestructura insuficiente, mantenimiento postergado y prioridades cruzadas.

Estrategia de gas: más proyectos, misma dependencia

Sobre el papel, la Estrategia del sector plantea subir la producción de gas de 3,854 a 4,976 millones de pies cúbicos diarios, exprimir campos como Ixachi, Quesqui y Casquete Cantarell, y sumar proyectos como Piklis, Kunah o Lakach en aguas profundas. El aumento luce modesto frente a un país que en 2023 importó más de 6,141 millones de pies cúbicos diarios, en buena parte desde un solo proveedor al norte, y que depende del gas natural para cerca de 60% de su electricidad. Sin almacenamiento suficiente ni gasoductos robustos, cualquier falla externa se convierte en un golpe directo a la industria y a los hogares.

Deuda alta, proyectos riesgosos y pocas alianzas

IMCO no cree que PEMEX alcance metas de gas natural también por el peso de la deuda y la elección de proyectos que jalan recursos y tiempo. La empresa llegó a 2025 con pasivos que rebasan los 2 billones de pesos y con proyectos técnicamente exigentes como Lakach, en aguas profundas, replanteado una y otra vez por sus costos y riesgos. En paralelo, la apertura a esquemas mixtos con el sector privado avanza despacio, pese a que la propia Estrategia reconoce que Pemex no puede cargar solo con la inversión necesaria en exploración, transporte y almacenamiento de gas.

Un horizonte abierto y muchas dudas

El Instituto Mexicano para la Competitividad insiste en que, sin un régimen fiscal menos asfixiante, sin alianzas sólidas y sin un calendario concreto de inversiones, las metas oficiales corren el riesgo de quedarse en promesas. Mientras tanto, la empresa sigue atrapada entre la urgencia de producir más gas natural y la falta de margen financiero para cambiar equipos, ampliar plantas y conectar campos que hoy dependen de la antorcha.

Mantente actualizado con las noticias más relevantes con Energía y Ecología.

-

Petróleo6 meses

Petróleo6 mesesGanancias de Cantarell ¿Dónde quedaron? La historia de un yacimiento sobreexplotado

-

Ecología3 meses

Ecología3 mesesMéxico presenta nuevas metas climáticas en la COP30

-

Energía6 meses

Energía6 mesesRetos de PEMEX: Petroquímica y Reservas

-

Energía5 meses

Energía5 mesesIMCO: Plan México necesita mucha energía

-

Energía7 meses

Energía7 meses¿Qué es COX Energy? Descubre su expansión

-

Petróleo7 meses

Petróleo7 mesesProducción de petróleo en septiembre de 2025 aumentará tras decisión de la OPEP+

-

Petróleo7 meses

Petróleo7 mesesPlan Estratégico de Pemex 2025-2035 en la Mañanera del Pueblo: “una visión a futuro”

-

Gas Natural7 meses

Gas Natural7 mesesGasoductos de PEMEX que alimentarán al Sur