Petróleo

Pemex aumenta la producción 40% de refinados y va por más

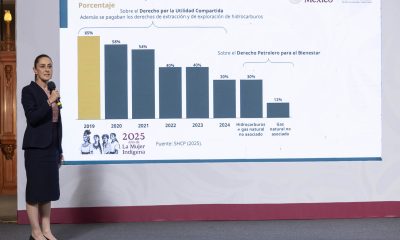

En menos de un año, México dio un giro de timón en su mapa energético: la refinación de crudo creció 40% y el discurso de autosuficiencia dejó de ser solo promesa para traducirse en números duros y en decisiones de inversión de gran calado. Entre octubre de 2024 y julio de 2025, el Sistema Nacional de Refinación pasó de procesar 731 a 1,023 mil barriles diarios, impulsado por mejoras operativas y por la incorporación plena de la refinería Olmeca, en Dos Bocas, al engranaje productivo del país.

El salto no es menor: la producción de destilados de alto valor –gasolina, diésel y turbosina– se elevó 48%, mientras el combustóleo, ese rezago de la vieja refinería mexicana, redujo su peso en la mezcla de 24% a 18%, síntoma de un uso más eficiente de cada barril. Esta recomposición del portafolio permite a Petróleos Mexicanos (Pemex) colocar más combustibles en el mercado interno y depender menos de un producto pesado, más difícil de comercializar y más cuestionado ambientalmente.

Menos importaciones y un mercado más blindado

El avance en refinación ya se refleja en las aduanas. En el mismo periodo, las importaciones de destilados cayeron 26%, al pasar de 536,000 a 398,000 barriles diarios, con descensos claros en compras de gasolina, diésel y turbosina. Menos barcos descargando combustibles significa menos exposición a choques de precios internacionales, a tensiones geopolíticas y a restricciones logísticas que pueden encarecer de un día para otro el costo de mover personas y mercancías en el país.

Este ajuste se alinea con el objetivo político de abastecer el mercado interno con producción nacional y reconfigura la conversación sobre seguridad energética. La narrativa de “soberanía” deja de ser consigna para convertirse en un juego de equilibrios: más producción local, pero también más responsabilidad fiscal y ambiental para una empresa que sigue arrastrando deuda, pasivos laborales y una ruta compleja de transición energética.

Reservas, pozos y la apuesta de largo plazo

En paralelo a la expansión, Pemex se juega una apuesta de fondo en exploración: añadir más de 2,000 millones de barriles de petróleo a reservas probadas mediante la perforación de 269 pozos exploratorios en seis proyectos estratégicos en Veracruz, Tabasco, Oaxaca, Chiapas y Campeche. El mensaje es claro: no se trata solo de exprimir campos maduros, sino de sostener, al menos por una década, la plataforma de consumo interno.

El plan 2024‑2030 fija como techo producir alrededor de 1.8 millones de barriles diarios de hidrocarburos líquidos durante el próximo sexenio. Para llegar ahí se prevén más de 2,000 perforaciones y 1,300 reparaciones mayores, con una inversión superior a 220,000 millones de pesos únicamente en exploración y desarrollo. Detrás de las cifras se perfila un nuevo contrato político: el gobierno exige disciplina productiva y compromisos de sustentabilidad; la empresa reclama márgenes de maniobra y certidumbre presupuestal para ejecutar proyectos que maduran en horizontes de años, no de ciclos electorales.

Gas natural, la nueva palanca de la política energética

Si el petróleo mantiene la narrativa histórica, el gas natural se consolida como el eje de la política energética 2025‑2030. Pemex proyecta elevar la producción a 5,000 millones de pies cúbicos diarios mediante más de 1,000 perforaciones y 970 reparaciones mayores en 12 proyectos que aportarían 61% de la producción total. El objetivo es doble: reducir la fuerte dependencia de importaciones desde Estados Unidos y, al mismo tiempo, usar el gas como combustible de transición para la generación eléctrica y para la industria.

Las estimaciones oficiales hablan de ingresos del orden de 5,000 millones de pesos por crudo y 1.9 billones de pesos por gas, asociados a una inversión cercana a 238,000 millones de pesos. Pemex aumenta la producción 40% y va por más justo en un contexto en el que el gas se perfila como “moneda dura” de la política económica, al cruzar la frontera entre seguridad energética, recaudación fiscal y competitividad industrial. La apuesta, sin embargo, exige controlar emisiones de metano, reducir la quema en campo y dialogar con los compromisos climáticos internacionales que hoy pesan tanto como las calificaciones crediticias.

En este rediseño institucional, la coordinación con la Secretaría de Energía (SENER) será clave para equilibrar metas de producción, transición energética y participación privada en infraestructura de transporte y almacenamiento, en particular en regiones donde los gasoductos aún no cubren la demanda industrial.

GNL: de consumidor dependiente a nodo exportador

El giro gasífero no termina en el ducto. México empieza a posicionarse en la cadena de valor del gas natural licuado con proyectos que buscan capturar oportunidades en mercados internacionales, particularmente en Asia y Europa. El proyecto Fast LNG 1, la primera instalación flotante de gas natural licuado del país, destaca por su capacidad de 1.4 millones de toneladas anuales y una inversión cercana a 2,000 millones de dólares. Su lógica es aprovechar el gas disponible en la región para procesarlo y enviarlo a clientes que hoy buscan diversificar proveedores tras años de volatilidad geopolítica.

A este esquema se suman complejos como Energía Costa Azul y Saguaro Energía, que colocan a México como un nodo emergente de exportación de GNL en América del Norte. Lejos de la imagen de un sistema aislado, el país se inserta en un entramado regional en el que el gas texano, la infraestructura mexicana y la demanda global se cruzan para definir precios, contratos y márgenes de ganancia. El reto será no repetir la historia del petróleo: depender en exceso de un ciclo de precios y descuidar la planeación de largo plazo.

Infraestructura pesada: el papel silencioso de Sarens

Detrás de cada cifra de producción y de cada anuncio de inversión hay una coreografía de acero, concreto y maniobras milimétricas. En ese terreno, Sarens se ha consolidado como un socio estratégico para la expansión energética mexicana, al participar tanto en la construcción de nuevas instalaciones petroleras y gasíferas como en la rehabilitación y ampliación de refinerías e infraestructura crítica. Su rol ilustra que la autosuficiencia también se construye con capacidades logísticas y de ingeniería de alto nivel.

La empresa ha intervenido en la refinería de Dos Bocas y en complejos internacionales como Corpus Christi, Fort Hills y Skikda, aportando grúas de gran capacidad, transporte pesado y soluciones de ingeniería que permiten ejecutar maniobras superiores a las 1,000 toneladas con altos estándares de seguridad. Este eslabón, a menudo invisible en la discusión pública, marca la diferencia entre un proyecto que cumple calendario y presupuesto, y otro que se hunde en sobrecostos y retrasos.

Pemex aumenta la producción 40% y va por más

El plan integral de Pemex prevé que la combinación de más reservas, refinación más eficiente y mayor producción de gas impulse los ingresos fiscales y genere multiplicadores económicos en las regiones petroleras del sureste, reforzando al sector como motor de crecimiento. Para estados como Tabasco, Veracruz o Campeche, cada pozo, cada planta y cada ducto se traduce en empleo, servicios y cadenas de proveeduría que reconfiguran la economía local.

No obstante, el punto de partida es complejo. Pemex arrastra una base de producción declinante y enfrenta el reto de que los nuevos proyectos compensen la caída natural de campos maduros, al tiempo que gestiona una deuda elevada, presiones de liquidez y un escrutinio creciente sobre emisiones y riesgos ambientales. Pemex aumenta la producción 40% y va por más, pero lo hace caminando en una cuerda floja donde la disciplina financiera y la transparencia serán tan decisivas como los barriles adicionales. En paralelo, Petróleos Mexicanos (Pemex) debe demostrar que cada peso invertido se traduce en reservas, producción y menores pasivos ambientales, y no solo en un nuevo capítulo de sobreendeudamiento.

Al final, el éxito de esta ofensiva energética dependerá de algo más que cifras récord: de la capacidad del Estado para regular con rigor, del mercado para señalar desvíos y de la propia empresa para asumir que el mundo empuja hacia una matriz más limpia, incluso mientras México exprime sus últimas ventajas fósiles.

Mantente actualizado con las noticias más relevantes del sector energético con Energía y Ecología.

Petróleo

Producción de Repsol en Venezuela crecerá 50% en un año tras nueva licencia de Estados Unidos

La producción de Repsol en Venezuela tendrá un aumento estimado de 50% en los próximos 12 meses, luego de que Estados Unidos autorizara a varias compañías extranjeras a reanudar operaciones petroleras en el país sudamericano. El ajuste forma parte de una estrategia de corto plazo que busca aprovechar un cambio reciente en el entorno político y regulatorio.

La decisión se da tras la concesión de una licencia por parte de Washington, emitida el 13 de febrero, que permite retomar actividades de exploración y producción de crudo en Venezuela. Entre las empresas beneficiadas se encuentran Repsol, Chevron, BP, Shell y Eni.

¿Por qué aumentará la producción de Repsol en Venezuela?

El incremento previsto responde a un nuevo escenario operativo que, según la empresa, ofrece mejores condiciones que las registradas meses atrás. La licencia estadounidense elimina restricciones clave y abre la puerta a una mayor actividad petrolera en coordinación con autoridades locales.

La compañía considera que el margen de crecimiento es amplio y que el aumento del 50% es un objetivo realista en el corto plazo. Esta meta forma parte de un plan más amplio que contempla triplicar la producción en un horizonte de tres años, aunque el énfasis inmediato está en consolidar avances graduales.

¿Qué papel juega Estados Unidos en esta decisión?

El gobierno estadounidense autorizó la reanudación de operaciones como parte de un proceso más amplio de revisión de su política hacia Venezuela. La medida busca facilitar una mayor estabilidad en el sector energético y permitir la participación de empresas internacionales bajo ciertos lineamientos.

Este cambio regulatorio ocurre en un contexto de contactos diplomáticos recientes entre ambos países, que han comenzado a explorar una posible normalización de relaciones tras episodios de alta tensión política y económica.

¿Cómo evalúa Repsol el contexto actual en Venezuela?

Desde la perspectiva de la empresa, la situación en Venezuela muestra señales de mejora en comparación con semanas anteriores. La energética española identifica un entorno más favorable para operar y avanzar en proyectos de producción, siempre en coordinación con las autoridades del país.

Repsol ha señalado que mantiene una cooperación estrecha con el gobierno venezolano para asegurar que el incremento en la producción contribuya a la estabilidad social y al desarrollo económico, dentro del marco permitido por la licencia internacional.

¿Qué impacto tendrá esta decisión en el sector energético?

El aumento en la producción de Repsol en Venezuela podría generar efectos relevantes en el sector energético regional. La reactivación de operaciones por parte de varias compañías internacionales implica mayor actividad, inversión y movimiento en la industria petrolera venezolana.

Además, el retorno de estas empresas puede influir en la capacidad productiva del país, que ha enfrentado limitaciones técnicas y financieras en los últimos años. La medida también podría sentar un precedente para futuras decisiones regulatorias relacionadas con sanciones y licencias.

¿Cuál es el contexto político entre Estados Unidos y Venezuela?

Estados Unidos y Venezuela iniciaron recientemente un proceso para retomar contactos diplomáticos, tras un periodo marcado por confrontaciones y decisiones unilaterales. En este contexto, Washington ha manifestado interés en redefinir su relación con Caracas, particularmente en el ámbito energético.

Este proceso se da luego de eventos de alto impacto político, incluyendo acciones militares y declaraciones públicas sobre el control y destino del petróleo venezolano, que involucraron directamente al presidente Nicolás Maduro y al entonces mandatario estadounidense Donald Trump.

¿Qué sigue para la producción petrolera en Venezuela?

En el corto plazo, el enfoque estará en ejecutar los planes de incremento autorizados por la licencia y en evaluar su viabilidad operativa. Para Repsol, el objetivo inmediato es consolidar el aumento del 50% en la producción y sentar las bases para un crecimiento sostenido.

La evolución de este proceso dependerá tanto de factores técnicos como de la estabilidad del marco político y diplomático. Por ahora, la producción de Repsol en Venezuela se perfila como uno de los indicadores clave para medir el alcance real de esta nueva etapa en el sector energético del país.

Mantente actualizado con las noticias más relevantes del sector energético en Energía y Ecología MX.

Petróleo

Reacción ante conflicto con Irán impulsa precios del petróleo y reaviva tensión geopolítica

La reacción ante conflicto con Irán volvió a sacudir a los mercados energéticos internacionales luego de que los precios del petróleo registraran un fuerte avance, impulsados por el aumento del riesgo geopolítico y nuevas señales desde Washington sobre la postura frente a Teherán.

Durante la jornada del miércoles, los inversionistas reaccionaron a declaraciones oficiales y movimientos militares que elevaron la percepción de una posible escalada en Medio Oriente, una región clave para el suministro global de crudo.

¿Cómo cerraron los precios del petróleo tras la reacción ante conflicto con Irán?

El barril de Brent del mar del Norte, con entrega en abril, subió 4.35 % y cerró en 70.35 dólares. Con este avance, el referencial europeo borró las pérdidas acumuladas en sesiones previas.

En paralelo, el West Texas Intermediate (WTI), referencia para Estados Unidos, ganó 4.59 % y terminó la jornada en 65.19 dólares por barril para entrega en marzo.

El movimiento reflejó una mayor aversión al riesgo por parte de los operadores, ante la posibilidad de un deterioro en la relación entre Washington y Teherán.

¿Qué declaraciones detonaron la reacción del mercado?

El repunte de los precios estuvo vinculado a nuevas declaraciones de la Casa Blanca, que elevaron la percepción de confrontación. Funcionarios estadounidenses señalaron que existen argumentos estratégicos para una acción más dura contra Irán.

Desde la óptica del mercado, este tipo de mensajes incrementa la prima de riesgo geopolítico, especialmente cuando involucra a uno de los principales productores de crudo del mundo.

¿En qué punto se encuentran las negociaciones entre Estados Unidos e Irán?

Tras una segunda ronda de negociaciones indirectas celebradas en Suiza, el vicepresidente de Estados Unidos, JD Vance, reconoció que persisten diferencias relevantes entre ambas partes.

De acuerdo con la información disponible, los desacuerdos se centran en las denominadas “líneas rojas” de Washington, lo que ha limitado avances concretos en el diálogo diplomático.

Por su parte, Irán afirmó que existe coincidencia con Estados Unidos en ciertos principios generales, aunque sin detallar compromisos específicos que reduzcan la tensión actual.

¿Qué papel juega el despliegue militar en Medio Oriente?

Analistas del sector energético consideran que la reacción ante conflicto con Irán también está relacionada con el aumento visible de recursos militares estadounidenses en Medio Oriente.

Washington ha desplegado dos portaviones en el Golfo Pérsico y mantiene decenas de miles de soldados en bases distribuidas en distintos países de la región. Este tipo de movimientos suele ser interpretado por los mercados como una señal de preparación ante escenarios de mayor confrontación.

¿Por qué el estrecho de Ormuz es clave para el mercado petrolero?

El principal riesgo identificado por los operadores es un eventual bloqueo del estrecho de Ormuz, una vía marítima por la que circula alrededor del 20 % de la producción mundial de petróleo.

Cualquier interrupción en ese paso tendría efectos inmediatos en la oferta global, lo que explica la sensibilidad de los precios ante cualquier señal de escalada militar en la zona.

¿Qué impacto tendría un conflicto en la infraestructura petrolera iraní?

Además del riesgo logístico, el mercado también observa con atención la situación de las instalaciones energéticas iraníes. Irán se mantiene entre los diez principales productores de petróleo del mundo, por lo que daños a su infraestructura o restricciones adicionales a sus exportaciones tendrían un impacto directo en el equilibrio entre oferta y demanda.

Este escenario refuerza la volatilidad y mantiene a los precios expuestos a nuevos episodios de alza, conforme evolucione la relación entre Teherán y Washington.

Mantente actualizado con las noticias más relevantes del sector energético en Energía y Ecología MX.

Petróleo

Robo a plataformas de Pemex en 2025: aumentan incursiones, pérdidas y riesgos operativos en el Golfo de México

El robo a plataformas de Pemex en 2025 dejó de ser un hecho aislado para consolidarse como una tendencia con impacto operativo y financiero. Los registros oficiales y recuentos periodísticos muestran un incremento significativo en las incursiones ilegales a instalaciones marinas, principalmente en la Sonda de Campeche, una de las zonas estratégicas para la producción petrolera del país.

Durante 2025, Petróleos Mexicanos reportó 135 ingresos de personas ajenas a sus plataformas marinas, casi el triple de los 49 eventos contabilizados en 2024. Este aumento marca un punto de inflexión en la frecuencia de ataques y refuerza la preocupación por la seguridad y continuidad operativa en el sector offshore.

¿Cómo evolucionó el robo a plataformas de Pemex en 2025?

El robo a plataformas de Pemex en 2025 se explica, en parte, por una tendencia sostenida que se arrastra desde años anteriores. Entre 2020 y 2025 se documentaron 266 incursiones ilegales en instalaciones marinas, lo que confirma que no se trata de episodios esporádicos, sino de un patrón que se intensifica con el tiempo.

La evolución anual muestra contrastes relevantes. Mientras que en 2022 se registró el mayor impacto económico por robos, con pérdidas superiores a los 108 millones de pesos, en 2023 y 2024 los montos descendieron de forma significativa. Sin embargo, 2025 rompió esa dinámica al combinar un repunte en la frecuencia de ataques con un aumento sustancial en las pérdidas.

¿Qué ocurrió al inicio de 2026 y por qué refuerza la preocupación?

El inicio de 2026 presentó señales de continuidad del problema. El 8 de febrero se reportó un asalto a las plataformas Abkatún Alfa y Abkatún Delta, donde se sustrajo equipo especializado, incluidos Equipos de Respiración Autónoma. Días después, se confirmó otro incidente en la plataforma Zaap-D, dentro del activo Ku-Maloob-Zaap.

Estos eventos ocurrieron pese a la presencia de vigilancia naval en la zona, lo que refuerza la percepción de que las medidas actuales no han logrado contener el fenómeno de manera efectiva.

¿Cuánto ha costado el robo de equipos en plataformas marinas?

En términos contables, las pérdidas directas por robo de equipos y materiales en plataformas marinas de Pemex suman 261 millones de pesos en los últimos seis años. Esta cifra incluye la sustracción de radios, herramientas, piezas industriales y equipos de seguridad críticos para la operación.

En 2025, las pérdidas ascendieron a 75.1 millones de pesos, una cifra relevante si se considera que en los dos años previos los montos habían sido considerablemente menores. Este repunte coincide con el aumento en el número de incursiones registradas.

¿Qué tipo de equipos son los más robados?

Entre los objetos sustraídos, los Equipos de Respiración Autónoma destacan por su recurrencia. Estos dispositivos son esenciales para la atención de emergencias como incendios, fugas de gas o rescates, por lo que su ausencia obliga a restringir actividades o a reconfigurar protocolos de seguridad industrial.

El robo de este tipo de equipo no solo representa una pérdida material, sino que incrementa el nivel de riesgo operativo y puede derivar en paros parciales o totales de actividades offshore.

¿Cuáles son los costos indirectos que no aparecen en los reportes?

Más allá del robo directo, el impacto más relevante del robo a plataformas de Pemex en 2025 se encuentra en los costos indirectos. Cada incursión activa protocolos de seguridad que implican interrupciones operativas, reprogramación de tareas y revisiones adicionales que pueden extenderse por días.

También se incrementa el gasto en vigilancia, patrullaje, monitoreo y despliegues reactivos. Este gasto defensivo compite directamente con recursos destinados a inversión productiva, mantenimiento y pago a proveedores.

¿Por qué la frecuencia de ataques es más grave que el monto robado?

Aunque 261 millones de pesos en seis años no representan una amenaza financiera inmediata para una empresa del tamaño de Pemex, la frecuencia de los ataques sí genera efectos estructurales. Cuando las incursiones se normalizan, impactan la disponibilidad de activos, la confiabilidad logística y la seguridad del personal.

Además, la recurrencia de estos eventos añade presión reputacional y eleva la percepción de riesgo en proyectos costa afuera, lo que puede traducirse en seguros más caros, mayores exigencias contractuales y condiciones menos favorables de financiamiento.

¿Qué implicaciones tiene este fenómeno para la operación de Pemex?

El aumento de incursiones ilegales se traduce en menor eficiencia operativa en áreas clave del Golfo de México. En un contexto de restricciones financieras, cada interrupción y cada peso destinado a contención de riesgos reduce la capacidad de inversión y limita la competitividad de la empresa productiva del Estado.

La persistencia del problema posiciona a la piratería marítima como un factor que erosiona el desempeño operativo, sin generar ningún beneficio productivo adicional.

Mantente actualizado con las noticias más relevantes del sector energético en Energía y Ecología MX.

-

Petróleo7 meses

Petróleo7 mesesGanancias de Cantarell ¿Dónde quedaron? La historia de un yacimiento sobreexplotado

-

Ecología3 meses

Ecología3 mesesMéxico presenta nuevas metas climáticas en la COP30

-

Energía6 meses

Energía6 mesesRetos de PEMEX: Petroquímica y Reservas

-

Energía5 meses

Energía5 mesesIMCO: Plan México necesita mucha energía

-

Petróleo7 meses

Petróleo7 mesesPlan Estratégico de Pemex 2025-2035 en la Mañanera del Pueblo: “una visión a futuro”

-

Gas Natural7 meses

Gas Natural7 mesesGasoductos de PEMEX que alimentarán al Sur

-

Gas Natural6 meses

Gas Natural6 mesesASEA publica NOM sobre gas natural

-

Energía6 meses

Energía6 mesesPEMEX y SENER enfrentados por cifras de producción